ギリシャはなぜ財政破綻したのか?

テレビによく出演していた某イ⚪︎チキ解説員にミスリードされた記憶を改めて考えなおそう!

そういえば一昔前彼は日本人の貯蓄が国の借金より多いから大丈夫とか変なことを言ってたよねw

最近は元MMT論者で政府の借金が個人資産に流れているだけと似たようなことを言っている経済学者?がいるけどあの人の意見も怪しいのでアクセスが増えん。

個人や企業の資産と国債の相関関係なんて大して重要視する必要はない。

あと高橋洋一氏の政府を企業に例え、政府の資産と借金の貸借対照表が問題なければ大丈夫のバランスシート論は生きているがあれも国債発行が増えて政府資産を超過すればいずれは日本が破綻する前提の理論だ。

それでは現在の一般的な財政に関するコンセンサスを学んでいこう!

ちなみに後半で出てくる赤字がこの記事の全てです。

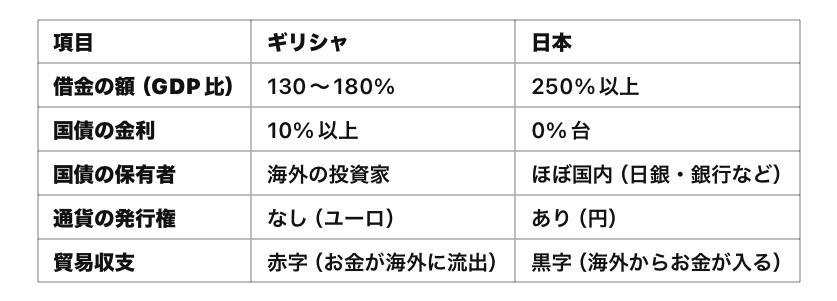

「国の借金が多すぎると危険!」という話を聞いたことがある人もいるかもしれません。2010年ごろ、ギリシャという国が財政破綻(お金が足りなくなって国として立ち行かなくなること)しました。ギリシャは「国の借金がGDP(国内総生産)の130~180%に達すると危ない」という考え方の代表例になりました。

しかし、日本はそれよりも多いGDPの250%以上の借金があるのに、財政破綻していません。これはなぜでしょうか?今回は、ギリシャと日本の違いをできるだけわかりやすく説明します。

① ギリシャ政府が破綻したのは「借金が多すぎた」から?

ギリシャが財政破綻した理由を一言でいうと、「借金を返せなくなったから」です。しかし、単に借金が多かったからではなく、「経済成長が遅いのに、借金の利息(国債の金利)が高くなりすぎた」ことが決定的でした。

ギリシャが破綻するまでの流れ

1. 国の収入(税金)よりも支出(公共事業や社会保障)が多かった

→ その足りない分を「国債」という形でお金を借りて補った。

2. ギリシャの経済はそれほど成長しなかった

→ 給料もあまり増えず、企業も大きくならなかった。

3. 「この国、大丈夫?」と投資家が不安になった

→ すると、ギリシャの国債の金利(利息)がどんどん上がった。(ギリシャは最大10%以上に!)

4. 借金の利息が増えすぎて、もう返せなくなった

→ 2010年、ギリシャは「もう借金を返せません!」と発表し、財政破綻。

つまり、「借金が多かった」だけでなく、「国の成長よりも、借金の利息が高くなりすぎた」ことが破綻の原因だったのです。

② 日本政府も借金が多いのに、なぜ破綻しないの?

ギリシャと日本は、借金の量だけ見ると似ていますが、お金の借り方や経済の仕組みが全く違います。

1. 日本の国債は「ほぼ国内で買われている」

• ギリシャの国債は、外国の投資家がたくさん持っていました。

→ そのため、「この国は危ない」と思われると、一気に売られて金利が上昇!

• 日本の国債は、ほとんど国内の銀行や日銀(日本銀行)が持っている。

→ だから急に金利が上がる心配が少ない。

2. 日本の国債の金利はほぼ0%!

• ギリシャは借金の金利が10%以上になったので、すぐに破綻した。

• 日本の国債の金利は0.5%以下で、ほぼ利息が増えない。

→ 借金の負担が少ないため、返済に困らない。

3. 日本は円を発行できる(ギリシャはユーロを発行できなかった)

• ギリシャは「ユーロ」という通貨を使っていたため、自分でお金を発行することができなかった。

→ だからお金が足りなくなっても、借金を減らす方法がなかった。

• 日本は「円」という通貨を発行できる。

→ もし本当に困ったら、政府や日銀が円を発行して、国債の負担を減らすことができる。

4. 日本は経常収支が黒字(お金が海外から入ってくる)

• ギリシャは貿易赤字が続いていたため、海外からの資金流入が止まると一気に危機に陥った。

• 日本は貿易や海外投資で稼ぐお金が多く、外国からの収入が安定している。

→ そのため、信用が高く、急に資金がなくなる心配が少ない。

③ 「国の借金は危ない」という考え方は本当に正しいの?

「借金が増えすぎると破綻する」という考え方は、ギリシャの例から広まりました。

しかし、多くの経済学者は「借金が多いだけで破綻するわけではない」と考えています。

重要なのは「借金」と「成長」のバランス!

• 「経済の成長率(GDPの成長)」が「借金の金利」より高ければ、借金があっても大丈夫!

→ これは「ドーマー条件」という理論で、多くの経済学者が重視しています。

例えば、

• ギリシャ:成長率が低いのに、借金の金利が高すぎた! → 破綻

• 日本:金利がほぼ0%で、経済が少しでも成長すれば問題なし! → 安定

経済学者の意見

1. ポール・クルーグマン(ノーベル賞経済学者)

「日本はギリシャとは違い、金利が低い限り財政危機にならない。ただし、デフレを脱却する必要がある。」

2. オリヴィエ・ブランシャール(元IMFチーフエコノミスト)

「重要なのは、借金の額よりも成長率と金利のバランス。日本はこのバランスが取れている。」

3. ケネス・ロゴフ(ハーバード大学教授)

「今は問題ないが、将来もし金利が上がれば、日本もギリシャのようになる可能性がある。」

④ まとめ:ギリシャと日本の違い

このように、日本とギリシャでは財政の仕組みが大きく異なります。「国の借金が多い=危険」ではなく、成長率と金利のバランス、国の経済の仕組みを考えることが重要なのです。

日本の財政、これからどうするべき?増税よりも大事なことをわかりやすく解説!

実は、いま日本がやるべきことは「増税」ではなく、「減税」や「手取りを増やして経済を成長させること」です。なぜなら、日本の財政(国のお金のやりくり)が安定するためには、「経済の成長」が最も大事だからです。

今回は、「なぜ増税ではなく、減税や経済成長が大切なのか?」をどなたでもわかるように説明していきます。

① なぜ「増税」ではなく「減税」なのか?

日本の財政を良くするためには、「国の収入(税金)を増やすこと」が必要です。でも、だからといってすぐに増税(税金を増やすこと)をすると、逆に日本の経済が弱くなってしまうのです。

増税するとどうなる?

例えば、消費税を増やすと…

1. 買い物にかかるお金が増える → みんなあまり買い物をしなくなる

2. 企業の売上が減る → 給料が上がらない、むしろ仕事が減る

3. 経済全体が停滞する → 会社も個人もお金を使わなくなり、日本の成長が止まる

4. 結局、税収(国の収入)も増えない

つまり、税率を上げても、経済が停滞してしまうと、かえって税収は増えにくいのです。

② じゃあ、どうすればいいの?

今、日本がやるべきことは、増税ではなく「減税」や「手取りを増やす」ことで経済を成長させることです。

減税するとどうなる?

例えば、消費税を下げたり、所得税(給料から引かれる税金)を減らしたりすると…

1. 手取り(使えるお金)が増える → みんなもっと買い物をするようになる

2. 企業の売上が増える → 仕事が増え、給料も上がりやすくなる

3. 経済全体が活発になる → 企業が儲かると法人税収(企業が払う税金)も増える

4. 結果的に、税収も増える

このように、まずは経済を大きくして税収を増やすことが大事なのです。

③ じゃあ、国の借金はどうするの?

「でも、日本の借金(国債)はどうするの?」と思う人もいるかもしれません。

確かに、日本はたくさんの借金をしています。でも、今は金利(国の借金の利息)がとても低いので、すぐに返さなければいけないわけではありません。

大事なのは、経済が成長するスピードが、借金の増えるスピードより速ければ問題ないということです。

つまり、

• まずは経済を成長させる(GDPを増やす)

• その後、歳入(税収)と歳出(支出)のバランスを整える

• 経済成長が止まらない程度に、国債発行を抑えていく

という順番が大切なのです。

④ まとめ:今の日本に必要なこと

日本の財政を良くするために、今やるべきことは「増税」ではなく、「経済を成長させること」です!

✅ 増税をすると、消費が落ち込み、経済が停滞する

✅ 減税をすると、手取りが増えて、経済が活発になる

✅ 経済が成長すれば、税収も増え、借金も問題にならない

そして、経済が十分成長して、歳入と歳出のバランスが取れてきたら、少しずつ国債の発行を抑えていくのが理想的です。

つまり、「まずは減税などで経済を大きくし、その後バランスを整えていく」のが日本にとって最も大切なことなのです!

本気で日本の国債残高を減らそうとすると、かえって経済が低迷し、結果的に国債の償還すら難しくなる可能性があります。

なぜ国債を減らすと経済が低迷するのか?

1. 政府の支出が減るとGDPが縮小する

→ 国債を減らすには、政府の財政支出を抑えるか、増税して税収を増やすしかありません。しかし、支出を削減すると公共事業や社会保障の縮小につながり、国内の需要が減ってGDPが下がる可能性があります。

2. 増税すれば消費が冷え込む

→ もう一つの手段として、消費税や所得税を引き上げる方法がありますが、そうすると国民の可処分所得が減り、消費が落ち込み、企業の売上も下がるため、経済の活力が失われます。

3. GDPが縮小すると、税収も減る

→ 経済が低迷すると企業の利益や個人所得が減り、法人税や所得税の税収が下がります。そうなると、せっかく増税や支出削減で国債を減らそうとしても、思ったように財政が改善しない事態になります。

4. デフレ圧力が強まり、金利引き下げの余地がなくなる

→ 政府支出を削りすぎると、デフレ傾向が強まり、日本銀行の金融緩和政策も限界に達します。すると、経済成長がますます難しくなり、国債の償還がさらに困難になります。

過去の例:ギリシャ vs. 日本

ギリシャは国債を減らそうとした結果、経済が大幅に縮小し、逆に財政状況が悪化しました。一方、日本は国債を減らさずに経済成長を維持しているため、財政が持続可能な状態を保てています。

では、どうすればいいのか?

短期的に国債を無理に減らすのではなく、GDP成長を優先し、長期的に税収を増やすことで財政健全化を目指すべきです。

✅ 国債を適度に発行しながら、経済成長を促進(例:減税、公共投資、規制緩和)

✅ GDPが成長し、税収が自然に増えたタイミングで国債発行を抑制

✅ 急激な財政引き締めを避けることで、デフレを防ぐ

結論

「国債残高を減らすこと」自体を目的にすると、経済が低迷し、むしろ財政が悪化するリスクが高い。

まずはGDP成長を優先し、その結果として長期的に財政のバランスを整えるのが現実的な解決策です。